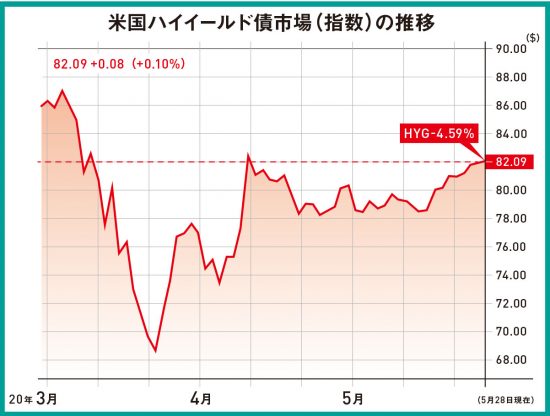

【米国 ハイイールド債市場(指数)の推移】3月に急落したハイイールド債は、金融緩和の発表後も戻り切っておらず、投資家が厳しい目で見ていることがわかる

新型コロナで経済活動が止まる前から世の中はカネ余りになっていて、巨額の資金が金融市場に流入していました。すでに3年前の段階から、その巻き戻しが懸念されていたのです。今回の金融緩和は、そこにさらにモルヒネを打ったようなもの。だから、株価も上昇したわけです。ただし、投資家が金融市場全般に対して強気のスタンスで臨んでいるわけではありません。例えばハイイールド債(信用格付の低い企業が発行する社債)の推移を見ると、新型コロナ以前の水準までは戻り切れていない。信用力の低い投資対象には、やはり誰も全幅の信頼を寄せていないということです。

石川 経済への期待でいえば、新型コロナによって変化した環境のなかで逆に伸びる市場も出てくるはずです。したがって、その伸びる分野とは何かを想像する力がより一層投資家に求められていますね。ヒトやモノの物理的な流れは滞ってもデジタル情報のやりとりは増えていますし、ITや教育、医療、エンタメは自粛環境下で価値が再び見いだされました。個人的にこれらはまだ伸びる余地があると思っています。

大空 私が伸びると考えているのは、デジタルトランスフォーメーション(DX)や5G(次世代通信規格)に関連した企業です。そのなかでも、勤怠管理システムやERP(統合基幹業務システム)といったリモートに対応できる分野は特に好調です。ただ残念ながら、日本でそれらを手掛けている企業はいずれも小粒。スモールキャップ(小型株)も株価のパフォーマンス的には妙味があるものの、潜在成長性は意外と高くないのが実情です。ゆくゆくはドイツのSAP社のように世界に向けてプラットフォームを提供している企業が強いでしょう。研究開発に費やせるコストもケタ違いです。

ドイツに本社を置く世界第4位のソフトウエア開発企業SAP。クラウドによる労務管理サービスなどを手掛け、国内でも過去5年間で売り上げが1.5倍に

特にDX関連においては、グローバルに展開しているかが勝負になりそうですよね。インフラを握らなければ勝機はありませんから。

大空 唯一、日本独自の展開で伸びる可能性を秘めているのはオンライン診療でしょう。まだ黎明期で規制緩和の動きにも左右されますが、成長性は極めて高い。こちらも個々の銘柄のスケールが小さいのが難点ですが……。

――懸念材料としては、どういったことが挙げられますか?

大空 経済活動の停止に対する救済策で国が投入した資金は、いずれ回収しなければなりません。日米とも所得税は引き上げられることになるでしょう。資金を回収できる国はまだマシで、イタリアやスペインのように財政が脆弱な国々は危機的状況に陥り、クラッシュ(財政破綻)さえしかねません。’10年に、ギリシャの莫大な財政赤字が明るみになったことをきっかけにしてユーロ危機が発生しましたが、ヘタすればその再来のような事態が起こります。しばらく欧州では、重苦しい状況が続きそうです。

石川 米中関係も懸念材料の一つですね。特に米国のトランプ大統領が先頭に立って叫んでいる“中国責任論〟で、再びギクシャクしていますから。

大空 昨年末に米中の貿易交渉が「第一段階の合意」に達しましたが、あれは中国側が妥協したからでした。しかし今は当時とは逆で、経済的には中国が強気に出られる情勢にあります。すでに中国は生産活動を再開しており、公的資金の注入も考えられます。一方の米国はニューヨークをはじめとしてなかなか停滞から脱することがかなわないのが現状。関係がさらに悪化すれば、米国側からの要求だった農産物の大量購入を取りやめるなど、中国が強気の策を打つ可能性が考えられます。中央銀行がジャブジャブと資金供給を行っているから株価は上昇してきましたが、米中関係がこじれると一気に崩れてしまう恐れがありますね。11月に大統領選挙を控え、夏場あたりが正念場ではないかと私は懸念しています。