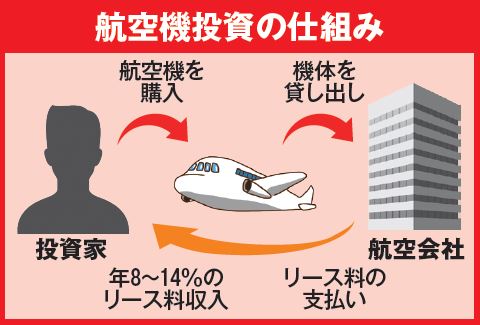

《航空機投資の仕組み》買った航空機を航空会社などに貸し出すとリース料が得られる。リース期間が決まっているのでリース料を安定してもらえるのがメリット

というのだ。中山氏は航空機投資のその収益性についてこう説明する。

「

購入した航空機を航空会社などに貸し出すと、毎月リース料を受け取ることができます。利回りは8~14%ほどが見込めます。年金代わりに持ち続けてもいいし、価格が高いうちに売却してもいい」

航空機投資といっても、不動産投資などと基本は変わらない。アパートやマンションなどを買って貸し出せば、毎月の家賃収入が得られる。そのまま家賃収入をもらい続けてもいいし、売却もできる。ただし、航空機投資のほうにいくつかメリットがあるという。

「例えば空室リスク。不動産では部屋が埋まらず家賃収入が得られないリスクがありますが、航空機は航空会社などに『5年貸し出します』というようにリース契約を結びます。そのため、航空会社の倒産リスクはありますが、

毎月、安定してリース料を得やすいです。また、メンテナンスコストにも違いがあります。不動産は所有者が負担しなければならないことが多くありますが、航空機は、航空法でリース先による保守整備が厳格に義務づけられています」(中山氏)

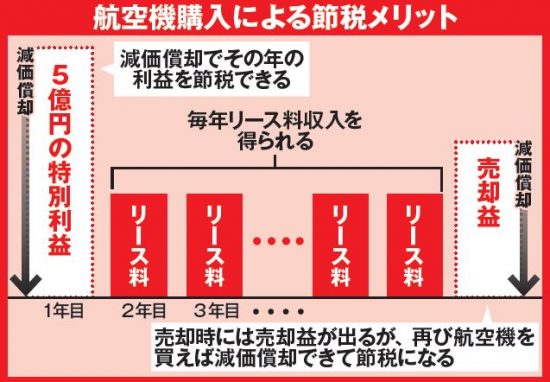

《航空機購入による節税メリット》一定年数のたった中古機なら1年で全額を償却できて節税効果が高い。売却時には再び航空機を買って節税。赤字の年まで繰り延べることもでき、その間はリース料収入が得らえる

減価償却にも違いがある。不動産の場合、減価償却できるのは上物部分だけ。一方、航空機は全額が減価償却の対象で、しかも比較的短期で償却できるため節税効果が大きいという。元国税局調査官で税理士の松嶋洋氏はこう話す。

「ヘリコプターや最大離陸重量5.7t以下の航空機は、新造機の場合、法定耐用年数は5年。毎年、40%を損金算入できる仕組みです。また、5年落ちの中古機の場合は1年で購入額の全額を損金算入できるんです。つまり、比較的短期間で高額な節税が可能になるのです。こうした特徴から、例えば『今年、5億円の特別利益が出てしまった。なんとか節税したい』といった中小企業の経営者が5年落ちで5億円の中古機を購入するといったケースがあります」

減価償却によって一気に5億円の利益を圧縮できて、この場合は法人税約1.5億円が節税になるというわけだ。

「そのまま保有しておけばリース料収入を毎年得られます。また、価値のあるうちに売却すると売却益が出てしまいますが、再び同額の中古機を買えば売却益も圧縮できる。さらに、赤字が出た年に売却すれば売却益にかかる税金も圧縮できます。こうした税金繰り延べ効果こそ、航空機投資最大のメリットです」(松嶋氏)