カラ売りが怖いのは、損失が無限大に膨らんでしまう可能性を秘めていることです。現物取引で3000円の株式を100株購入した場合、最大の損失は株価がゼロになった場合です。この時の損失は投入金額の30万円が最大です。

これに対してカラ売りの場合は、株価が6000円まで上昇すれば損失は30万円になります。不幸にしてさらに上昇し1万円に達すれば、損失は70万円に膨らみます。株価がさらに上昇し続ければ、損失は無限に増え続けます。

もちろん、以上のケースはあくまで理論上はこうなるという説明です。実際にカラ売りした投資家は、予想に反して株価が上昇を続けるようなら、損切り覚悟で早めに株式を買い戻し、損失を最小にとどめるように動きます。国内外を歴史的に振り返っても、株取引で大儲けをした人、大損をした人はほとんどカラ売りによるものなのです。

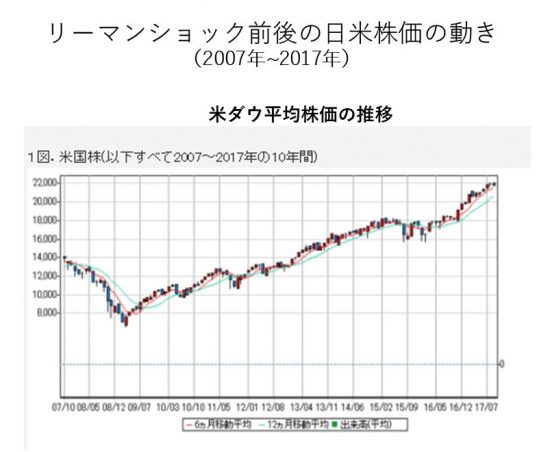

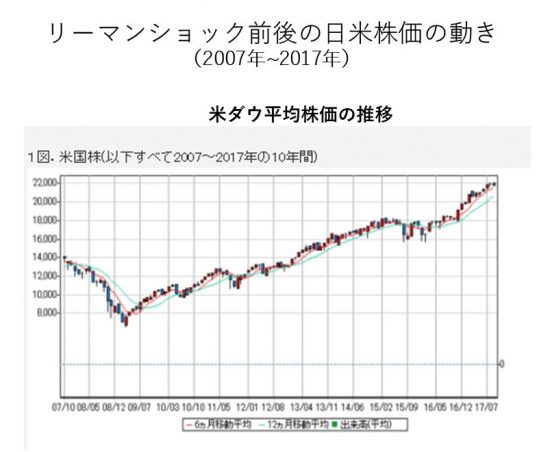

リーマンショック前後の米国ダウ平均株価

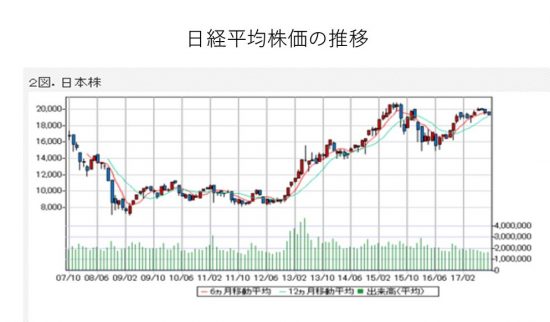

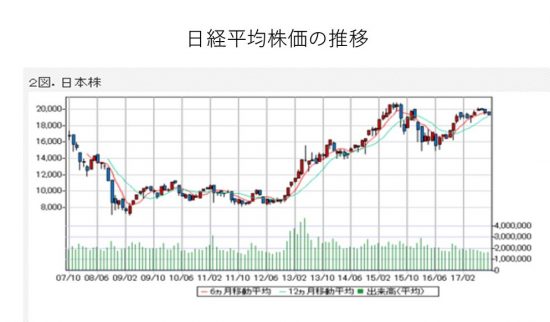

リーマンショック前後の日経平均株価

リーマン・ショック後のように株価が何週間か下げ続ける局面では、素人でもカラ売りで差益を上げることは可能です。

アメリカの住宅価格の下落に伴い、サブプライムローン(信用度の低い住宅ローン)を組み込んだ金融商品の信用性が疑われ暴落、その仕掛人的存在だった米大手証券会社、リーマン・ブラザーズが2008年9月15日に経営破綻(倒産)しました。それが引き金になり、同年9月以降、世界の株価は100年に1度あるかないかの大暴落となりました。これがリーマン・ショックです。

2008年の世界の主要株価はリーマン・ショックまでは比較的安定していましたが、ショック後の大暴落で、1年間の株価下落率は上海総合株価指数65.4%、日経平均株価42.1%、NYダウ平均株価33.8%、ロンドンFT100種平均株価指数31.3%と記録的な落ち込みを示しました。

NYダウや日経平均はショック後大幅下落を続け、翌年2009年2月頃になりようやく底を突きました。約5か月下げ続けたため、私も小額ですがカラ売りをして一定の利益を得ることができました。

リーマン・ショックのような歴史的暴落の場合は、カラ売りのリスクはかなり軽減されますが、平時の通常の市場でのカラ売りはやはりリスクが大きく、「石橋攻略」では初心者にカラ売りはお勧めしません。

◆石橋叩きのネット株投資術第13回

<文/三橋規宏>

みつはしただひろ●1940年生まれ。1964年慶応義塾大学経済学部卒、日本経済新聞社入社。ロンドン支局長、日経ビジネス編集長、科学技術部長、論説副主幹、千葉商科大学教授、同大学名誉教授、環境を考える経済人の会21事務局長等を歴任。主著は『

新・日本経済入門』(日本経済新聞出版社)、『

ゼミナール日本経済入門』(同)、『

環境経済入門』(日経文庫)、『

環境再生と日本経済』(岩波新書)、『

サッチャリズム』(中央公論社)、『

サステナビリティ経営』(講談社)など。