イェール、ハーバードなど世界の頭脳が実践する最強の投資戦略とは?

2015.08.10

米国屈指の名門大学であるハーバード大学やイェール大学。世界経済の行方を左右する人材を多数輩出しているこれらの大学だが、実は世界でも有数の「機関投資家」であることをご存知だろうか?

機関投資家といえば、昨今ニュースを騒がせたGPIF(日本)や、カルパース(カリフォルニア州職員退職者年金・アメリカ)やカナダ公的年金(カナダ)などが知られているが、いずれも大きな規模を誇っている。しかし、そんな機関投資家の中でも抜群の運用成績で畏敬の念を抱かれているのは米国の大学財団、すなわち「エンダウメント」なのだ。

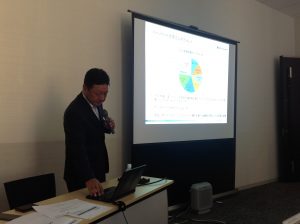

「資産運用の世界では”エンダウメント・アプローチ”として、1990年頃以降にイェール大学財団運用責任者であるデビッド・スウェンセンがリードして定着しました。その特徴はオルタナティブ投資(※)主体の分散型ポートフォリオで、長期間に及ぶ素晴らしい運用実績を支えてきました」というのは、『エンダウンメント投資戦略 ハーバードやイェールが実践する最恐の資産運用法』の著者であるGCIアセット・マネジメント 代表取締役CEO&ファウンダーの山内英貴氏。

その運用成績は実に凄まじいものだ。特に優秀なイェール大学は、1994年からの20年間で年平均13.9%ものリターンを上げているのだ。金融危機を挟む2004年以降の10年間で見ても年平均リターンは11.0%であり、これは米国株式の年平均リターン8.4%、米国債券の年平均リターン4.9%を大きく上回っている。

この秘密は何なのか? 山内氏によれば、エンダウメント・アプローチの骨子は以下の通りだという。

1:長期投資(しかもリスク資産主体)

2:分散投資の徹底

3:オルタナティブ投資の積極的活用

7:運用の外部委託

「長期投資は相場の変動にあたふたしなくて済むことと、長期間を有するインフラなどへの投資で流動性プレミアムをリターンの源泉に活用できるメリットがあります。分散投資は言わずもがなですが、リスクを考慮した上でポートフォリオを組むことで、予想されるリスクに対してリターンを最大化できることにあります。オルタナティブ投資については、主要な機関投資家のポートフォリオを比較すると明らかなように、エンダウンメント戦略においてはオルタナティブが拡大していることが明らかです。これはポートフォリオのボラティリティを抑制するためであり、リターンの源泉を拡張・分散するためでもあります。一方で、通常の機関投資家とくらべて債権の比率が少ないのは、長期投資ではインフレ調整後でリターンを取れないという認識によるものです。最後の運用の外部委託ですが、これだけ分散して専門的なオルタナティブ投資の比率が高まると、結局はその道のプロに任せて運用するのがもっとも有効だという考えです。これは、一般の投資家の方にも重要な事です。幅広い市場に分散した運用を個人が直接行うことは合理的ではありません。資産運用の枠組みを決めたら、あとはプロに委ねることです」

しかし、大口の機関投資家ならまだしも、一般の投資家がエンダウメントと同じ手法で投資する意味はあるのだろうか?

「実は公的年金や金融機関などの機関投資家は、運用資金自体が債務なので大きなリスクを取りづらいのが現実です。一方でエンダウメントはそもそも寄付金が資金の主体です。永久資本を永続的に運用できるわけです。この長期投資が可能である点が、まさしくエンダウメント投資の驚異的な運用実績なのです。そして、個人投資家もまた、自己資金を長期で運用できるという点ではエンダウメントと非常に似ているのです。そのため、エンダウメント・アプローチをお手本にすることはとても意味のあることなのです」

エンダウンメント戦略のポートフォリオなどは、各大学のHPから入手することが可能なので、一度見てみると何らかのヒントが得られるかもしれない。

※オルタナティブ投資とは、株式や債券等の伝統的な資産運用ではない、ヘッジファンド・商品・不動産(REIT含む)・現物・プライベート・エクイティなどを投資対象とすること。

<取材・文/HBO取材班>

ハッシュタグ