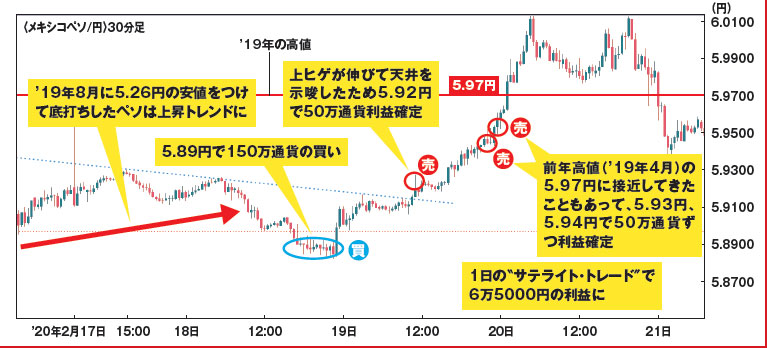

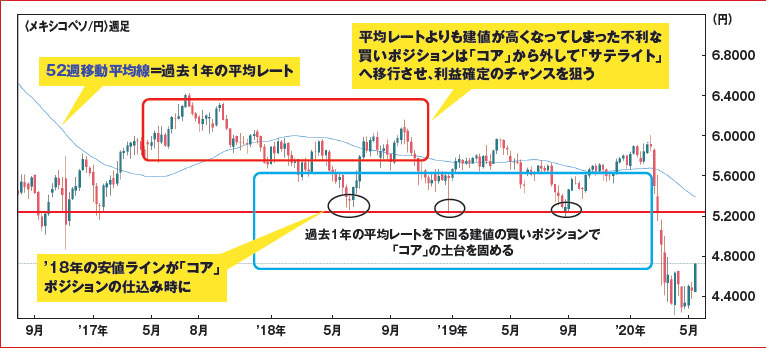

コロナショックまでのメキシコペソは5~6円のレンジを中心にして推移。この間、ジラフ氏は「半年前につくった5.2円の買いポジションを、2月の瞬間的に6円を超えたタイミングで利益確定して、227万円の利益を得た」という。

決済するポジションの基準となるのは、「過去1年の平均レート」だ。

「それより高いレートの買いポジションはサテライトに組み込んで、利益が乗ったタイミングで決済。それより安値で買えたらコアとして残す。こうやって常にコアの含み損が膨らまないように調整することで、リーマンショック級の大きな暴落にも耐えられるよう備えてきたのです」

だが、この3月にメキシコペソはレンジ下限の5円を大きく割り込んだ。

「直接の原因は原油価格の暴落でした。メキシコも産油国。

原油価格の下落はペソ安の“直接的原因”となるので、反発期待は薄いと判断。

5円割れですべてのポジションを決済しました」

ジラフ氏がメキシコペソでの運用を始めた時点のレートは6円前後。決済が5円割れなら、スワップ金利を加味しても損失となるはず。しかし、結果は違った。

「スワップ金利が342万円貯まっており、サテライトの利益も261万円あった。

トータルで603万円の利益となりました。元手が800万円で、コロナ相場でもこれだけ稼げたら十分でしょう」

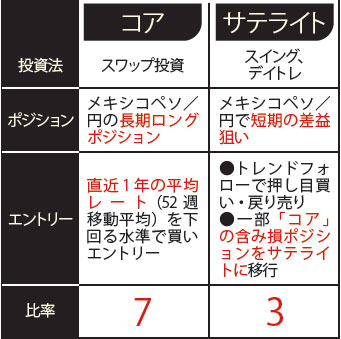

過去1年の平均レート以下での買いポジション形成を念頭に「コア」をつくりながらも、下落トレンドで平均レート以上となってしまったポジションは「サテライト」へと移行して、利益が乗ったら順次決済。こうして「7対3」の比率を維持しながら、スワップ金利と値幅取りを狙う。サテライトでは時に売りで下落トレンドに乗った値幅取りを狙うことも。なお、1年は約52週間であるため、過去1年の平均レートは52週移動平均線(SMA)を表示すれば、一目で判別可能。この52週SMAを下回る水準の買いポジションはコアへ。

値幅取りの「サテライト」でスイング&デイトレード

「コア」を安値で仕込んで堅実スワップ投資

ジラフ式「コア・サテライト戦略」

(1)コア3:サテライト7に資金を分割する

(2)コアでスワップを稼ぎサテライトで短期取引

(3)過去1年の平均レートより安く買えればコアに

●サルマネ度 ★★★☆☆

【ジラフ氏】資産 3000万円/投資歴:3年

主な投資手法:スワップ投資、スイングトレード

主な投資先:メキシコペソ/円、株価指数CFD

コロナ相場の戦績:+603万円

兼業投資家。’17年からFXを始める。当初は裁量取引で挑むも失敗。’18年9月からメキシコペソを手掛けるようになり、独自の「FXコア・サテライト戦略」で800万円の元手を倍増させる。株価指数CFDや投資信託なども手掛ける。ツイッターは

@RNAxRNAx

<図版/ミューズグラフィック ※チャート素材は

TradingViewより>