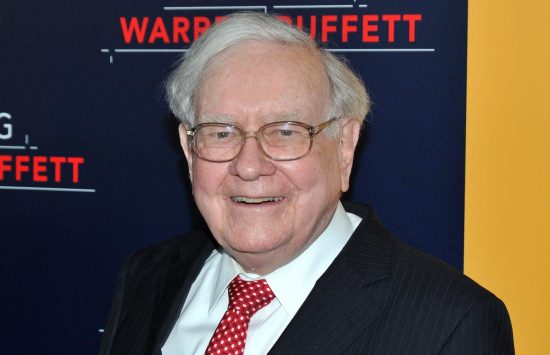

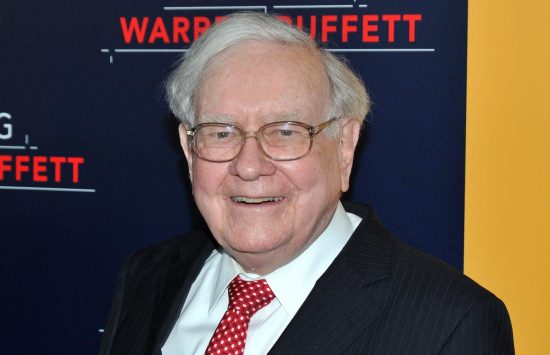

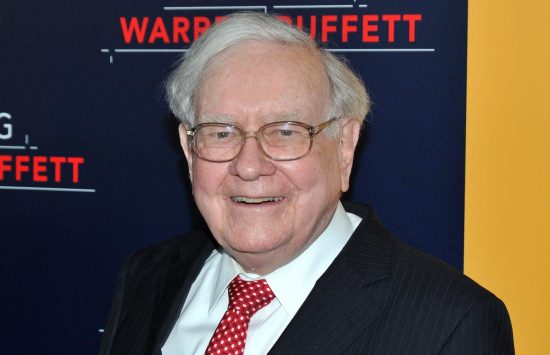

「投資の神様」の異名を持つウォーレン・バフェット 写真/時事通信社

お気に入りの航空株や金融株を投げ売りし、5兆円もの巨額赤字を計上したバークシャー・ハサウェイ。バフェットもついに衰えたのか? 専門家が株主総会の言動から“オマハの賢人”の胸の内を探る!

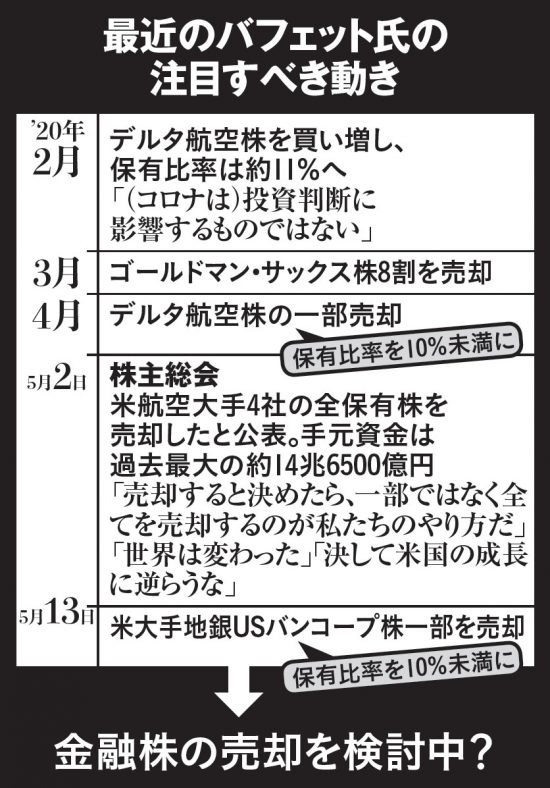

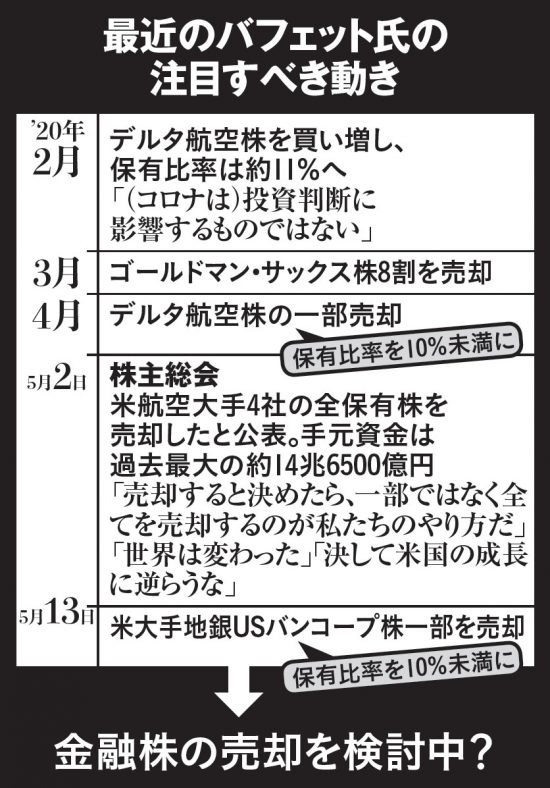

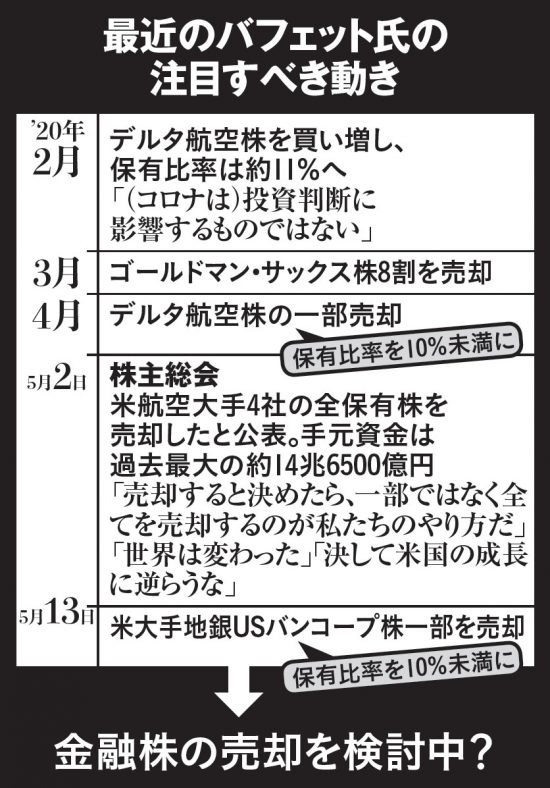

コロナ禍で、世界の航空業界は深刻なダメージを受けている。すでにタイ国際航空、ヴァージン・オーストラリア航空、中南米最大のラタム航空が破綻。国内を見ても、JAL、ANAの資金繰り悪化が伝えられる。「投資の神様」の異名を持つウォーレン・バフェット率いる投資・保険会社バークシャー・ハサウェイも、米航空大手4社の株を4月にすべて売却し、今年1-3月期の最終損益は保有株の下落で約5兆円の赤字になったと5月2日の株主総会で発表した。

今年はコロナの影響で、オンライン中継の“無人総会”となったが、89歳になってもタフなバフェットは、4時間半ぶっ通しで話して存在感をアピール。しかし一方で、バフェットの手腕には衰えが見える。2月には

デルタ航空株を買い増しており、バフェットも「

間違いだった」と認めた(参照:「

NewsWeek」)。

航空株売却の背景を、マネックス証券チーフ外国株コンサルタントの

岡元兵八郎氏はこう読み解く。

「実はバフェット氏は、’03年の株主総会で航空業界を『

死の罠』と呼んでいました。むやみやたらに大量の航空機を購入し、新規路線を増やすことで拡大するビジネスモデルを警戒していたのですが、業界再編もあり、改善されたとして’17年から航空株に投資しています。今回、短期間で航空株を全売却したのは、航空会社の経営の問題ではなく、将来どれだけ需要が回復するのか予測できないからでしょう」

バフェットは航空株のほか、

ゴールドマン・サックス(以下、GS)株の84%と、米地銀大手・USバンコープ株の一部も手放している。

米国は10%超の株を売却する場合はSEC(証券取引委員会)へ2日以内に報告しなければならない。5月13日にバフェットはUSバンコープ株を一部売却し、10%以下となったため、航空株と同じようにSECへの厳しい報告義務を回避、今後、金融株を大量に売却する前触れではないかと憶測も飛び交うが……。バークシャーの株主総会に通い、バフェットの投資方法を分析した著書がある

尾藤峰男氏は「

金融株を弱気に見てはいない」と否定する。

「銀行株の保有比率が10%を超えると、銀行持ち株会社となり規制を受けます。そのためバフェット氏は時折

銀行株を売って、10%以下になるように調整しています。売却したGS株は’08年リーマンショックで危機に陥ったGSを救済するため引き受けたワラントを行使したもので、十分利益は確保できた。昨年、GSはマレーシアの政府系投資会社を舞台にした汚職事件が明るみになり、巨額賠償に発展する恐れもあるので、このタイミングで手放したのではないか」

岡元氏も、「バフェット氏はセクター売りはしない」と懐疑的だ。

「金融株をいくつか手放す可能性は考えられますが、彼はセクターではなく、あくまでも企業価値で判断し、個別銘柄に投資してきました。米大手航空株を4社保有していたのは、航空業界全体の時価総額が金融業界に比べて小さいから。航空業界は1社だけに投資しても、バークシャーの巨大なポートフォリオでは満足なリターンは得られません。そのため例外的にセクター買いしたと推測できます」