自社株買い枠激増の理由。そして、狙い目銘柄は?

2019.06.07

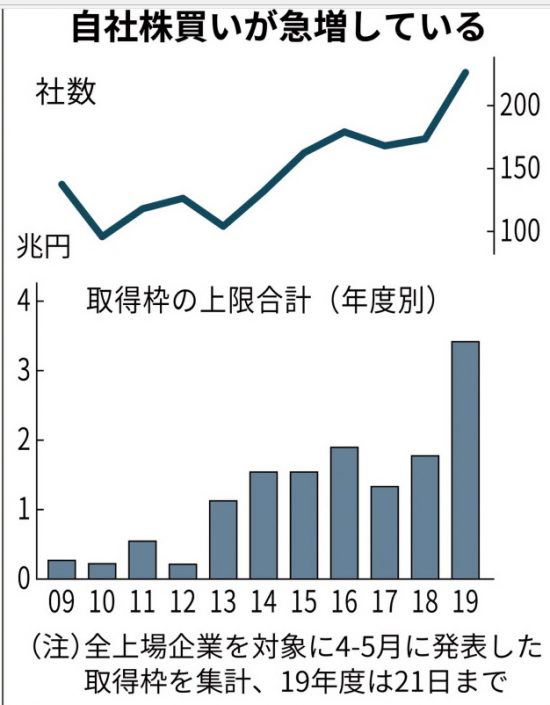

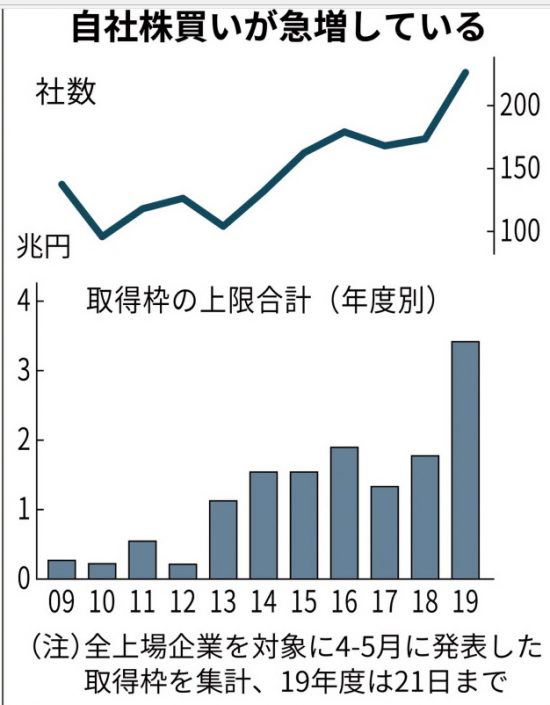

4~5月に上場企業が設定した自社株買い枠が昨年同時期に比べ、すでに約2倍と過去最高になっている。なぜ今、自社株買いが激増しているのか。どんな銘柄がさらなる株価続伸が期待できるのか。狙い目銘柄を探った

ソニーと三菱地所が11%高、三菱商事が8%高。5月、時価総額が3兆~7兆円もある超大型銘柄が次々と急騰していった。いずれも少々大口の買いが入った程度で簡単には値上がりしない。株式ジャーナリストの大神田貴文氏は、「共通のキーワードは自社株買いです」と話す。

「自社株買いによって市場に出回る株式が減ると、その分だけ1株当たりの利益や資産が増えて株式の価値が高まります。4月以降だけでも、上場企業が設定した自社株買い枠は3兆4000億円と、すでに昨年同時期に比べほぼ2倍。過去最高に達しています。三菱商事やNTTドコモは3000億円、KDDIは1500億円、三菱地所は1000億円の自社株買いを発表するなど大型案件が目立っています。ほかにも、ディー・エヌ・エーは500億円の自社株買い計画を発表したのですが、これは同社の全株式の26%に相当する量の多さです」

自社株買いを実施する企業が増えている背景には、「機関投資家から企業への株価上昇に対する強烈なプレッシャーがある」と大神田氏は指摘する。

「金融庁と東証が制定した『スチュワードシップ・コード』(誠実な機関投資家の原則)では年金基金や投信会社に、資金を預けた顧客の利益を最優先するよう要求し、機関投資家もこれに従わざるを得ない状況です。設備投資も増配も自社株買いもしない“貯め込みすぎ企業”の株主総会では、利益処分案など会社提出の議案に反対票を投じる機関投資家が珍しくないのです。このため、上場企業は6月の定時株主総会の前に自社株買いを発表し、使う当てのない資金は株主に還元する姿勢を示しておく必要があるという背景があります。仮に利益が横ばいでも、自社株を買って株数を減らせば1株当たりの価値は高まり、株主の不満を抑えられる利点がありますから」

企業が独自に行うクローズドなアナリスト説明会などにも出席する大神田氏によると、「最近のアナリスト説明会では、自社株買いについての質問がブームのようになっている」とか。

「世界的に景気の先行きは不透明。企業業績について質問してもすぐに行き詰まってしまうため、自社株買いの質問が増えたのでしょう。企業が増配ではなく自社株買いを選ぶ裏側には、経営者の保身があるようです。配当は単年度の業績好調を受けて増額しても、その後に減配すると、株主総会で経営責任を問われ、減俸や役員解任の口実にもなりかねない。しかし、自社株買いなら毎年実施する義務はなく、株主思いの経営者として利益を還元した実績だけを残せる。投資家に歓迎されやすい『株主への利益還元策』の手段であり、企業側も実施しやすいのです」

「金融庁と東証が制定した『スチュワードシップ・コード』(誠実な機関投資家の原則)では年金基金や投信会社に、資金を預けた顧客の利益を最優先するよう要求し、機関投資家もこれに従わざるを得ない状況です。設備投資も増配も自社株買いもしない“貯め込みすぎ企業”の株主総会では、利益処分案など会社提出の議案に反対票を投じる機関投資家が珍しくないのです。このため、上場企業は6月の定時株主総会の前に自社株買いを発表し、使う当てのない資金は株主に還元する姿勢を示しておく必要があるという背景があります。仮に利益が横ばいでも、自社株を買って株数を減らせば1株当たりの価値は高まり、株主の不満を抑えられる利点がありますから」

企業が独自に行うクローズドなアナリスト説明会などにも出席する大神田氏によると、「最近のアナリスト説明会では、自社株買いについての質問がブームのようになっている」とか。

「世界的に景気の先行きは不透明。企業業績について質問してもすぐに行き詰まってしまうため、自社株買いの質問が増えたのでしょう。企業が増配ではなく自社株買いを選ぶ裏側には、経営者の保身があるようです。配当は単年度の業績好調を受けて増額しても、その後に減配すると、株主総会で経営責任を問われ、減俸や役員解任の口実にもなりかねない。しかし、自社株買いなら毎年実施する義務はなく、株主思いの経営者として利益を還元した実績だけを残せる。投資家に歓迎されやすい『株主への利益還元策』の手段であり、企業側も実施しやすいのです」

「株主還元」に走る企業が激増し、前年度の2倍に!

なぜ今、自社株買いが急増しているのか

「金融庁と東証が制定した『スチュワードシップ・コード』(誠実な機関投資家の原則)では年金基金や投信会社に、資金を預けた顧客の利益を最優先するよう要求し、機関投資家もこれに従わざるを得ない状況です。設備投資も増配も自社株買いもしない“貯め込みすぎ企業”の株主総会では、利益処分案など会社提出の議案に反対票を投じる機関投資家が珍しくないのです。このため、上場企業は6月の定時株主総会の前に自社株買いを発表し、使う当てのない資金は株主に還元する姿勢を示しておく必要があるという背景があります。仮に利益が横ばいでも、自社株を買って株数を減らせば1株当たりの価値は高まり、株主の不満を抑えられる利点がありますから」

企業が独自に行うクローズドなアナリスト説明会などにも出席する大神田氏によると、「最近のアナリスト説明会では、自社株買いについての質問がブームのようになっている」とか。

「世界的に景気の先行きは不透明。企業業績について質問してもすぐに行き詰まってしまうため、自社株買いの質問が増えたのでしょう。企業が増配ではなく自社株買いを選ぶ裏側には、経営者の保身があるようです。配当は単年度の業績好調を受けて増額しても、その後に減配すると、株主総会で経営責任を問われ、減俸や役員解任の口実にもなりかねない。しかし、自社株買いなら毎年実施する義務はなく、株主思いの経営者として利益を還元した実績だけを残せる。投資家に歓迎されやすい『株主への利益還元策』の手段であり、企業側も実施しやすいのです」

「金融庁と東証が制定した『スチュワードシップ・コード』(誠実な機関投資家の原則)では年金基金や投信会社に、資金を預けた顧客の利益を最優先するよう要求し、機関投資家もこれに従わざるを得ない状況です。設備投資も増配も自社株買いもしない“貯め込みすぎ企業”の株主総会では、利益処分案など会社提出の議案に反対票を投じる機関投資家が珍しくないのです。このため、上場企業は6月の定時株主総会の前に自社株買いを発表し、使う当てのない資金は株主に還元する姿勢を示しておく必要があるという背景があります。仮に利益が横ばいでも、自社株を買って株数を減らせば1株当たりの価値は高まり、株主の不満を抑えられる利点がありますから」

企業が独自に行うクローズドなアナリスト説明会などにも出席する大神田氏によると、「最近のアナリスト説明会では、自社株買いについての質問がブームのようになっている」とか。

「世界的に景気の先行きは不透明。企業業績について質問してもすぐに行き詰まってしまうため、自社株買いの質問が増えたのでしょう。企業が増配ではなく自社株買いを選ぶ裏側には、経営者の保身があるようです。配当は単年度の業績好調を受けて増額しても、その後に減配すると、株主総会で経営責任を問われ、減俸や役員解任の口実にもなりかねない。しかし、自社株買いなら毎年実施する義務はなく、株主思いの経営者として利益を還元した実績だけを残せる。投資家に歓迎されやすい『株主への利益還元策』の手段であり、企業側も実施しやすいのです」

ハッシュタグ