プラスとマイナス、双方の要因が剥落すれば焦点は金利差に

トランプラリーで118円台へと米ドルを牽引したのは米金利の上昇、ひいてはトランプ大統領誕生による「大規模な財政出動」への期待でした。もしトランプが弾劾されれば財政出動への期待は剥落しますが、同時に保護主義への警戒感も薄れます。ペンス氏が大統領に就任しても上昇要因=大規模財政出動と下落要因=保護主義がともに剥落するだけなので、影響としては「トントン」だと考えられます。

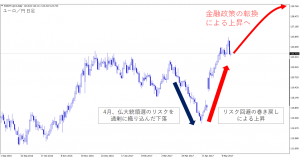

米ドル/円は4月、108円13銭の安値をつけました。その要因は北朝鮮リスクとフランスでの極右政権誕生リスクの2つのリスクでした。今後の相場を考えると、同じようなダブルのリスクが発生しない限り、108円台をつけたとしても瞬間的な動きにとどまるでしょう。しばらくは揉み合いが続くかもしれませんが、いずれ金利差の拡大により米ドル/円はゆるやかな上昇トレンドへと回帰すると考えていいでしょう。

⇒【画像】はコチラ https://hbol.jp/?attachment_id=140117

では今、米ドルを買っていいのでしょうか。個人的な答えはNOです。米ドルはすでに利上げに動き出した通貨であり、下がるとは思いませんが、より新鮮味があるのはユーロです。ECB(欧州中央銀行)はそう遠くないうちに「テーパリング」(金融緩和の縮小)へと動き出すでしょう。

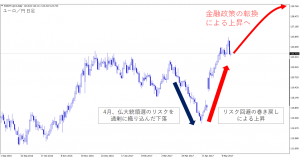

金融政策の転換は大きなトレンドをもたらします。ユーロ/円はすでに4月以降、約10円上昇していますが、これはフランス大統領選挙で発生した極端なリスク回避行動が巻き戻されているだけです。金融政策の転換による本格的な上昇はこれからでしょう。

主要3通貨の強弱を示せば「ユーロ>米ドル>円」となるでしょうから、強弱のコントラストが鮮明なユーロ/円の買いが賢明な戦略となります。トランプ関連のニュースで円買いが発生してユーロ/円が下がる場面もあるかもしれませんが、そこは押し目買いのチャンスだと考えていいのではないでしょうか。

⇒【画像】はコチラ https://hbol.jp/?attachment_id=140118

【竹内典弘氏】

【竹内典弘氏】

HSBC銀行ではチーフトレーダーとしてディーリングチームの責任者を務めるなど活躍。専門はG7通貨および金利のトレーディング。2010年に独立し、自身でもトレードを手がけるほか、FPネットのメルマガ「

西原宏一のシンプルFXトレード」で毎朝、旬の為替情報を配信する

<photo by

Michael vadon via flickr (CC BY 2.0) >

【竹内典弘氏】

HSBC銀行ではチーフトレーダーとしてディーリングチームの責任者を務めるなど活躍。専門はG7通貨および金利のトレーディング。2010年に独立し、自身でもトレードを手がけるほか、FPネットのメルマガ「西原宏一のシンプルFXトレード」で毎朝、旬の為替情報を配信する

<photo by Michael vadon via flickr (CC BY 2.0) >

【竹内典弘氏】

HSBC銀行ではチーフトレーダーとしてディーリングチームの責任者を務めるなど活躍。専門はG7通貨および金利のトレーディング。2010年に独立し、自身でもトレードを手がけるほか、FPネットのメルマガ「西原宏一のシンプルFXトレード」で毎朝、旬の為替情報を配信する

<photo by Michael vadon via flickr (CC BY 2.0) >