資産1.7億円の兼業トレーダー・御発注氏も、マイナス金利発表以降、リートを買ったという。

「すでにマイナス金利が導入されているスイス、スウェーデン、デンマークでは住宅バブルが起きているんです。マイナス金利下での住宅ローンは利息相当額を引いた金額を返済すればよく、ローンを組む人にはメリット。また、国債の利回りがマイナスになっている今、高利回りのリートに金融機関の資金がシフトする可能性もあります。日本でもリートは買われると思い、『SIAリート』『日本リート』『インベスコ・オフィス・ジェイリート』『スターツプロシードリート』を購入しました」

御発注氏は「配当利回り」と「NAV倍率」に注目して銘柄を選択したという。

「NAV倍率とは株でいうPBR(株価純資産倍率)みたいなもので、時価総額が保有不動産の時価(負債を除く)の何倍かを表したもの。『1倍割れ』は保有不動産よりも時価総額が小さい状態で割安とされています。このNAV倍率が1倍以下で、高利回りのものから選びました」

このほかに、御発注氏が着目している選び方があるという。

「現在、日銀は年間900億円ペースでリートを買っていて、買い入れ限度額は発行済み投資口の5%以内でしたが、10%以内へと引き上げられることになりました。これによって、日銀が買い入れているリートがさらに買われる可能性があるので、先回りするのも面白いかもしれません」

では、どのタイミングで買えばいいのか?

「リートは1年に1回くらい公募増資をして資金を調達します。その資金で物件を取得して分配金を増やしていくのですが、株と同じように増資をすると希薄化が嫌気されて下がりやすい。増資で売られた局面はチャンスだと思います」(DAIBOUCHOU氏)

⇒【資料】はコチラ https://hbol.jp/?attachment_id=86007

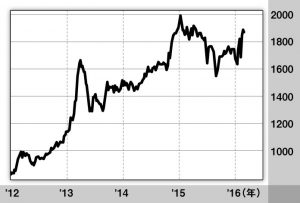

’12年以降、東証REIT指数は右肩上がりを続けている。日銀によるリートの買い入れ枠拡大もあり、底堅い動きが予想される

また、リート・アナリストの山崎成人氏は東証REIT指数1600割れが買い時と話す。

「金融機関が消去法的にリートを購入し資金が流入しやすいのも事実ですが、かなり割高になりました。今から買うのはリスクが高いでしょう。一方で最近の円高トレンドで外国人法人はリートを売り越しているなど、さまざまな要素が絡み合ってボラティリティが高くなっています。今は様子見で、4月以降、落ち着いて東証REIT指数が1600を割れるようなら、そこが絶好の買い場です」

マイナス金利に日銀の買い入れ枠拡大など、さまざまな追い風があるリート。買い時を見極めればチャンスが多そうだ。

【住宅型】

マンションやレジデンスなどの住宅が投資対象。景気変動の影響を受けにくく、不景気でも分配金は減りにくい

【オフィス型】

景気変動や企業業績の影響を受けやすい。景気上昇時にはリート価格も分配金も上昇が期待できる

【商業施設型】

郊外型商業施設は契約期間が10~20年と長期も多いが、テナント撤退のリスクや個人消費の影響を受けやすい

【物流施設型】

ネット通販の台頭などもあり、物流施設へのニーズが高まっているが、テナントが退去したときの影響が大きい

【ヘルスケア施設型】

長期間の賃貸借契約を結ぶため、安定した収入、利回りが期待できる。高齢社会でヘルスケア施設の需要も高い

【ホテル型】

景気変動や観光シーズンなどの季節要因で変動しやすい。訪日観光客の恩恵を受けやすいメリットがある