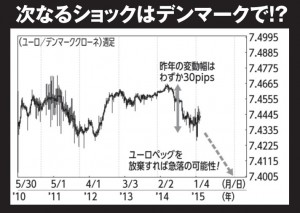

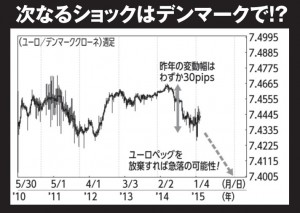

第二のスイスフランとして「デンマーククローネ」が急浮上!?

2015.03.04

スイス中銀が無制限介入を突然取りやめたことにより、勃発した「1.15スイスショック」。これを目の当たりにして閃いた人もいるはず。「ショックに先乗りすれば荒稼ぎできる!」と。その可能性を探ってみた

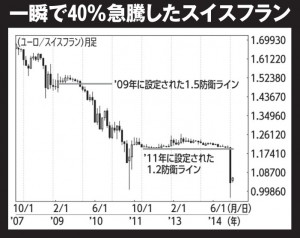

一夜にしてスイスフランが40%も急騰した“スイスショック”。すっかり過去の出来事となってしまったが、「瞬間的なボラティリティ(変動幅)としては過去最恐」(現役ファンドマネジャー)と言われるほどの大事件だった。その引き金をひいたのはご存じ、スイス国立銀行(中央銀行)。

⇒【グラフ】はコチラ http://hbol.jp/?attachment_id=27091

「ユーロ危機以来、ユーロ売り・スイスフラン買いが進んだため、スイス中銀はユーロ/スイスフランに1.2という下限を設定しました。この下限を割らないように、フラン売り・ユーロ買いの無制限介入を行ったわけですが、中銀のバランスシートが膨張して国内で問題視されてしまった。それで、1月15日に突如、無制限介入をやめたのです」(外為どっとコム総合研究所・調査部長の神田卓也氏)

その直後にユーロ/スイスフランが垂直に2000Pips以上も暴落(急激なスイスフラン買い)したわけだが、実はショック以前に「そろそろ無制限介入をやめるかも」というムードもあった。昨年末には「下限を1.15に下げるのでは?」という噂も流れていたからだ。ならば、同じように中央銀行が“ギブアップ”しそうな国を狙い撃ちしたら、一夜にして億万長者になれるかも!? 実際、プロもそんなトレードをするという。

「中銀に対抗して儲けようとするのはヘッジファンドの常套手段。そこで狙われやすいのは『ペッグ制』の通貨です」(為替ディーラーの松崎美子氏)

自国通貨を他の通貨に連動させるのがペッグ制。スイスは対ユーロで為替レートの限度を設定し、自国通貨をユーロに連動させていたので、事実上のユーロペッグだ。

「アジア通貨危機では、米ドルにペッグされていたタイやマレーシアの通貨がヘッジファンドの売り浴びせで急落しました」(同)

ドルペッグの国なら対ドルの値動きを一定幅に収めるために、アメリカと金融政策を揃えるのが前提になる。それでも通貨の連動性が保てなければ介入したりもする。そこが狙われるわけだ。

「ただ、当時とはヘッジファンドの戦法が変わっています。以前は『自国通貨買い介入を狙え』がヘッジファンドの鉄則でした。自国通貨買い・外貨売りの介入だと、その国の中銀が保有する外貨が底を突けば、それ以上の介入はできず、中銀が定めた変動幅を崩しやすいからです」(神田氏)

スイス中銀がやっていたのは自国通貨売りの介入だが……?

「自国通貨売りの介入は理論上、無制限にできます。輪転機を回してお札を刷ればいいだけだからです。だから、投機筋もスイスは狙いにくかったのですが、介入を繰り返せばおのずと中銀のバランスシートは膨張し、紙幣を刷りまくればハイパーインフレの懸念も出てくる。図らずも、スイス中銀がそのリスクを明らかにしてくれました。そこで今、『第二のスイス』として狙われているのがデンマークです」(同)

⇒【後編】「通貨安競争によって歪みが拡大。第二のスイスフランはあるか?」に続く http://hbol.jp/26927

「ユーロ危機以来、ユーロ売り・スイスフラン買いが進んだため、スイス中銀はユーロ/スイスフランに1.2という下限を設定しました。この下限を割らないように、フラン売り・ユーロ買いの無制限介入を行ったわけですが、中銀のバランスシートが膨張して国内で問題視されてしまった。それで、1月15日に突如、無制限介入をやめたのです」(外為どっとコム総合研究所・調査部長の神田卓也氏)

その直後にユーロ/スイスフランが垂直に2000Pips以上も暴落(急激なスイスフラン買い)したわけだが、実はショック以前に「そろそろ無制限介入をやめるかも」というムードもあった。昨年末には「下限を1.15に下げるのでは?」という噂も流れていたからだ。ならば、同じように中央銀行が“ギブアップ”しそうな国を狙い撃ちしたら、一夜にして億万長者になれるかも!? 実際、プロもそんなトレードをするという。

「中銀に対抗して儲けようとするのはヘッジファンドの常套手段。そこで狙われやすいのは『ペッグ制』の通貨です」(為替ディーラーの松崎美子氏)

自国通貨を他の通貨に連動させるのがペッグ制。スイスは対ユーロで為替レートの限度を設定し、自国通貨をユーロに連動させていたので、事実上のユーロペッグだ。

「アジア通貨危機では、米ドルにペッグされていたタイやマレーシアの通貨がヘッジファンドの売り浴びせで急落しました」(同)

ドルペッグの国なら対ドルの値動きを一定幅に収めるために、アメリカと金融政策を揃えるのが前提になる。それでも通貨の連動性が保てなければ介入したりもする。そこが狙われるわけだ。

「ただ、当時とはヘッジファンドの戦法が変わっています。以前は『自国通貨買い介入を狙え』がヘッジファンドの鉄則でした。自国通貨買い・外貨売りの介入だと、その国の中銀が保有する外貨が底を突けば、それ以上の介入はできず、中銀が定めた変動幅を崩しやすいからです」(神田氏)

スイス中銀がやっていたのは自国通貨売りの介入だが……?

「自国通貨売りの介入は理論上、無制限にできます。輪転機を回してお札を刷ればいいだけだからです。だから、投機筋もスイスは狙いにくかったのですが、介入を繰り返せばおのずと中銀のバランスシートは膨張し、紙幣を刷りまくればハイパーインフレの懸念も出てくる。図らずも、スイス中銀がそのリスクを明らかにしてくれました。そこで今、『第二のスイス』として狙われているのがデンマークです」(同)

⇒【後編】「通貨安競争によって歪みが拡大。第二のスイスフランはあるか?」に続く http://hbol.jp/26927

【神田卓也氏】

外為どっとコム総合研究所。証券会社などを経て現職。個人向けのリポート執筆やセミナーを活発に行う(http://www.gaitamesk.com/)

【松崎美子氏】

為替ディーラー。スイス銀行などの外資系金融機関で活躍。現在はロンドンを拠点に投資(http://londonfx.blog102.fc2.com/)

【神田卓也氏】

外為どっとコム総合研究所。証券会社などを経て現職。個人向けのリポート執筆やセミナーを活発に行う(http://www.gaitamesk.com/)

【松崎美子氏】

為替ディーラー。スイス銀行などの外資系金融機関で活躍。現在はロンドンを拠点に投資(http://londonfx.blog102.fc2.com/)

デンマーク、香港ドル、ユーロetc. 一瞬で2000Pipsも急騰したスイスショックは再燃する?

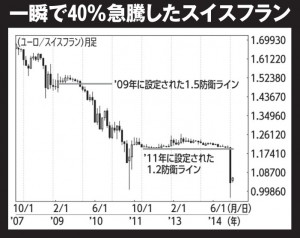

「ユーロ危機以来、ユーロ売り・スイスフラン買いが進んだため、スイス中銀はユーロ/スイスフランに1.2という下限を設定しました。この下限を割らないように、フラン売り・ユーロ買いの無制限介入を行ったわけですが、中銀のバランスシートが膨張して国内で問題視されてしまった。それで、1月15日に突如、無制限介入をやめたのです」(外為どっとコム総合研究所・調査部長の神田卓也氏)

その直後にユーロ/スイスフランが垂直に2000Pips以上も暴落(急激なスイスフラン買い)したわけだが、実はショック以前に「そろそろ無制限介入をやめるかも」というムードもあった。昨年末には「下限を1.15に下げるのでは?」という噂も流れていたからだ。ならば、同じように中央銀行が“ギブアップ”しそうな国を狙い撃ちしたら、一夜にして億万長者になれるかも!? 実際、プロもそんなトレードをするという。

「中銀に対抗して儲けようとするのはヘッジファンドの常套手段。そこで狙われやすいのは『ペッグ制』の通貨です」(為替ディーラーの松崎美子氏)

自国通貨を他の通貨に連動させるのがペッグ制。スイスは対ユーロで為替レートの限度を設定し、自国通貨をユーロに連動させていたので、事実上のユーロペッグだ。

「アジア通貨危機では、米ドルにペッグされていたタイやマレーシアの通貨がヘッジファンドの売り浴びせで急落しました」(同)

ドルペッグの国なら対ドルの値動きを一定幅に収めるために、アメリカと金融政策を揃えるのが前提になる。それでも通貨の連動性が保てなければ介入したりもする。そこが狙われるわけだ。

「ただ、当時とはヘッジファンドの戦法が変わっています。以前は『自国通貨買い介入を狙え』がヘッジファンドの鉄則でした。自国通貨買い・外貨売りの介入だと、その国の中銀が保有する外貨が底を突けば、それ以上の介入はできず、中銀が定めた変動幅を崩しやすいからです」(神田氏)

スイス中銀がやっていたのは自国通貨売りの介入だが……?

「自国通貨売りの介入は理論上、無制限にできます。輪転機を回してお札を刷ればいいだけだからです。だから、投機筋もスイスは狙いにくかったのですが、介入を繰り返せばおのずと中銀のバランスシートは膨張し、紙幣を刷りまくればハイパーインフレの懸念も出てくる。図らずも、スイス中銀がそのリスクを明らかにしてくれました。そこで今、『第二のスイス』として狙われているのがデンマークです」(同)

⇒【後編】「通貨安競争によって歪みが拡大。第二のスイスフランはあるか?」に続く http://hbol.jp/26927

「ユーロ危機以来、ユーロ売り・スイスフラン買いが進んだため、スイス中銀はユーロ/スイスフランに1.2という下限を設定しました。この下限を割らないように、フラン売り・ユーロ買いの無制限介入を行ったわけですが、中銀のバランスシートが膨張して国内で問題視されてしまった。それで、1月15日に突如、無制限介入をやめたのです」(外為どっとコム総合研究所・調査部長の神田卓也氏)

その直後にユーロ/スイスフランが垂直に2000Pips以上も暴落(急激なスイスフラン買い)したわけだが、実はショック以前に「そろそろ無制限介入をやめるかも」というムードもあった。昨年末には「下限を1.15に下げるのでは?」という噂も流れていたからだ。ならば、同じように中央銀行が“ギブアップ”しそうな国を狙い撃ちしたら、一夜にして億万長者になれるかも!? 実際、プロもそんなトレードをするという。

「中銀に対抗して儲けようとするのはヘッジファンドの常套手段。そこで狙われやすいのは『ペッグ制』の通貨です」(為替ディーラーの松崎美子氏)

自国通貨を他の通貨に連動させるのがペッグ制。スイスは対ユーロで為替レートの限度を設定し、自国通貨をユーロに連動させていたので、事実上のユーロペッグだ。

「アジア通貨危機では、米ドルにペッグされていたタイやマレーシアの通貨がヘッジファンドの売り浴びせで急落しました」(同)

ドルペッグの国なら対ドルの値動きを一定幅に収めるために、アメリカと金融政策を揃えるのが前提になる。それでも通貨の連動性が保てなければ介入したりもする。そこが狙われるわけだ。

「ただ、当時とはヘッジファンドの戦法が変わっています。以前は『自国通貨買い介入を狙え』がヘッジファンドの鉄則でした。自国通貨買い・外貨売りの介入だと、その国の中銀が保有する外貨が底を突けば、それ以上の介入はできず、中銀が定めた変動幅を崩しやすいからです」(神田氏)

スイス中銀がやっていたのは自国通貨売りの介入だが……?

「自国通貨売りの介入は理論上、無制限にできます。輪転機を回してお札を刷ればいいだけだからです。だから、投機筋もスイスは狙いにくかったのですが、介入を繰り返せばおのずと中銀のバランスシートは膨張し、紙幣を刷りまくればハイパーインフレの懸念も出てくる。図らずも、スイス中銀がそのリスクを明らかにしてくれました。そこで今、『第二のスイス』として狙われているのがデンマークです」(同)

⇒【後編】「通貨安競争によって歪みが拡大。第二のスイスフランはあるか?」に続く http://hbol.jp/26927

【神田卓也氏】

外為どっとコム総合研究所。証券会社などを経て現職。個人向けのリポート執筆やセミナーを活発に行う(http://www.gaitamesk.com/)

【松崎美子氏】

為替ディーラー。スイス銀行などの外資系金融機関で活躍。現在はロンドンを拠点に投資(http://londonfx.blog102.fc2.com/)

【神田卓也氏】

外為どっとコム総合研究所。証券会社などを経て現職。個人向けのリポート執筆やセミナーを活発に行う(http://www.gaitamesk.com/)

【松崎美子氏】

為替ディーラー。スイス銀行などの外資系金融機関で活躍。現在はロンドンを拠点に投資(http://londonfx.blog102.fc2.com/) ハッシュタグ