写真/朝日新聞社

コロナショックの嵐が止まらない。大きな痛手を負った投資家も多いが、リスク管理を徹底すれば回避できた。今回、そんな“守りの投信”を探した!

1-3月期、世界の主要市場は“コロナショック”により、かつてない暴落に襲われた。NYダウはわずか3か月で23%も下げ、日経平均も2割下落した……。

そんな緊急時の資産防衛に力を発揮するのが、バランス型ファンドの一種、リスクコントロール型ファンドだ。ファイナンシャルプランナーの深野康彦氏が話す。

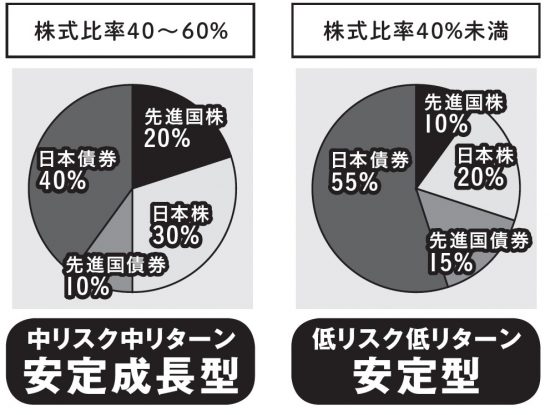

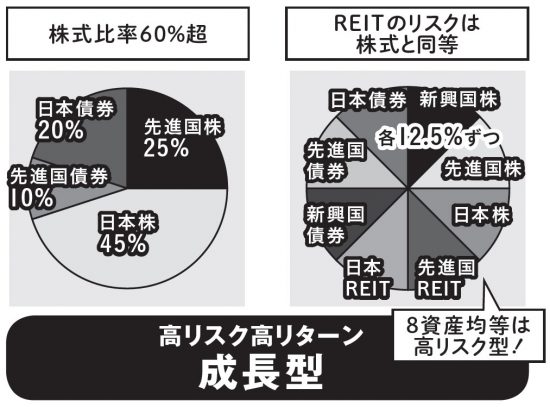

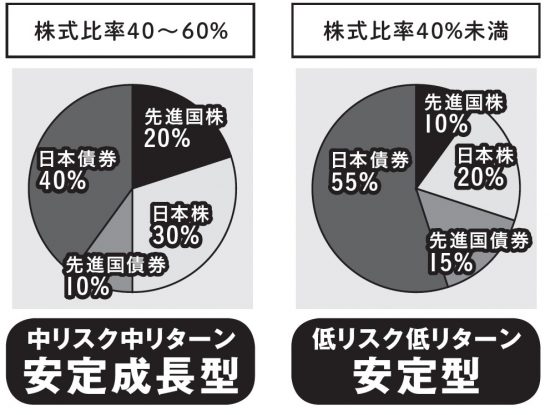

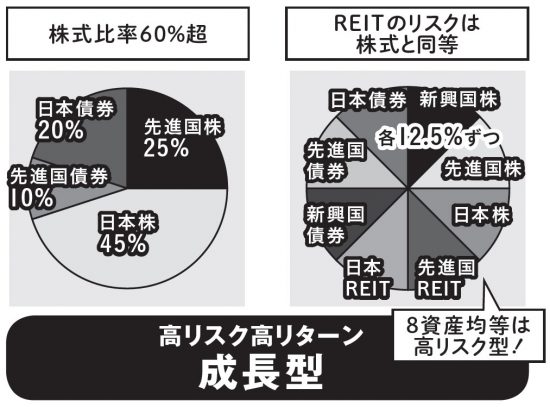

「基本的なバランス型ファンドは、日本株・日本債券・海外株・海外債券の4資産クラスに分散投資する。分散効果によって大きな値動きを抑えられるのが特徴で、これにREITや新興国株などを加えて、6資産型、8資産型などのタイプがあります。ただ、リーマンショックではすべての資産が一斉に暴落したので分散効果が効かず、バランス型ファンドでさえマイナスを被った……。そこで、ポートフォリオが固定されたバランス型より、危機に柔軟な対応ができるように登場したのがリスクコントロール型ファンドです。バランス型の機能はそのままに、ショック時には運用会社の判断で株式やREITなどのリスク資産を機動的に減らし、損失を抑えるものです」

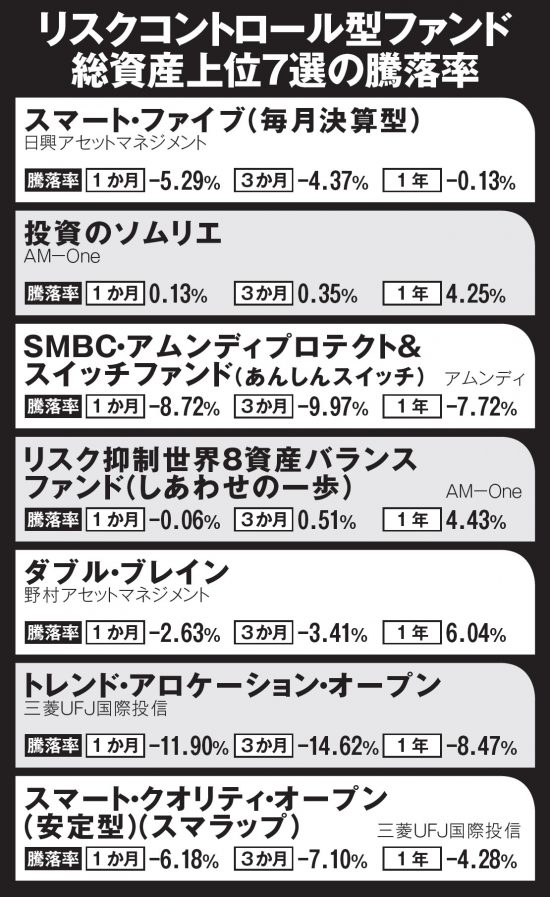

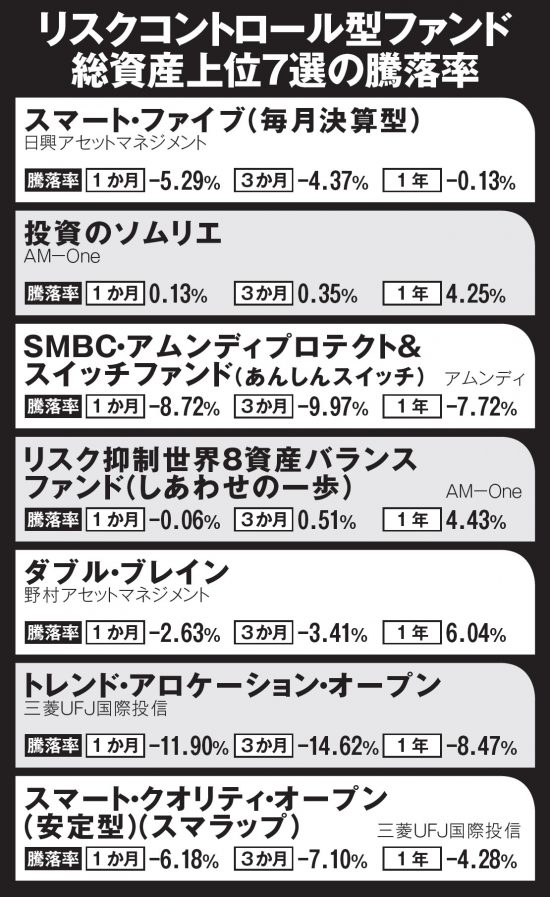

日経平均が1か月でマイナス10%、NYダウがマイナス13%と暴落するなか、純資産上位のリスクコントロール型ファンドは概ねマイナス5%前後と損失を半分に抑えている。驚くべきは、リスクコントロール型の「投資のソムリエ」は、投信の大多数が損失を出したのを尻目にプラスの運用益を叩き出した点だ。

変動リスクを年率4%程度に抑えることを目標とする「投資のソムリエ」は、3月3日時点で危機局面と判断し、株やREITなどのリスク資産の比率を45%から2.6%に引き下げるのと同時に、日本債券など安定資産や現金の比率を引き上げ、微少ながらプラスリターンに繫げた。

「ほかのファンドに比べて上昇率は低いが、ショック時には機動的な運用でリスクを抑え込み、安定した収益を目指せる。市場のインデックスほどのリターンは望めないが、リスクを抑えつつ、そこそこ上昇を取れるのがリスクコントロール型ファンドなのです」

深野氏が言うように、安定した運用が評価されて、昨年来、リスクコントロール型ファンドに資金の流入が続いている。もともとバランス型は「守備的」なスタンスだが、日経平均が年初来安値を記録した3月19日から大幅に上昇しているファンドも少なくない。グローバル3倍3分法ファンド(1年決算型)は、わずか1か月後には23.2%も上昇。セゾン バンガード・グローバルバランスファンドも16.9%値を上げた。

では、どういうファンドを選べばいいのか。ファイナンシャルプランナーの完山芳男氏が話す。

「まず、信託報酬などのコストが0.5%以下と低いものを選ぶといい。また、分配金がないファンドを選んだほうがいい。せっかく積み立てた投資資金を、自ら取り崩すようなものですから」

深野氏もファンド選びの際の目安を、こう教えてくれた。

「純資産額の大きいファンドは流動性が大きく、分散効果も効きやすい。騰落率は、直近ではなく、3~5年とロングスパンで見る。ファンドは長期積み立て投資が前提ですからね。運用実績も長期で見て、下落のカーブの勾配を見れば、ファンドの特徴を摑みやすい。また、価格変動のブレを示す標準偏差が小さいファンドなら、ショック時の下落幅が小さい」

日経平均が1か月でマイナス10%、NYダウがマイナス13%と暴落するなか、純資産上位のリスクコントロール型ファンドは概ねマイナス5%前後と損失を半分に抑えている。驚くべきは、リスクコントロール型の「投資のソムリエ」は、投信の大多数が損失を出したのを尻目にプラスの運用益を叩き出した点だ。

日経平均が1か月でマイナス10%、NYダウがマイナス13%と暴落するなか、純資産上位のリスクコントロール型ファンドは概ねマイナス5%前後と損失を半分に抑えている。驚くべきは、リスクコントロール型の「投資のソムリエ」は、投信の大多数が損失を出したのを尻目にプラスの運用益を叩き出した点だ。