吉田 恒氏

ドル/円は米雇用統計発表を前後し120円程度での推移となっている、昨年12月初めの雇用統計発表の時もそうだった。

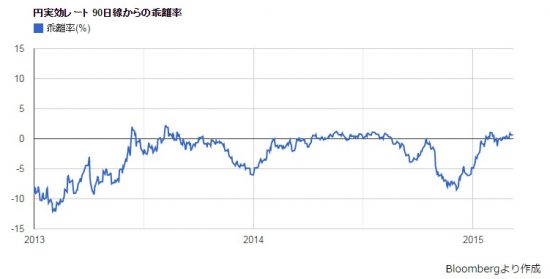

ただ、円の総合力を示す実効相場を見ると、昨年12月初めと足元では大きく異なる。アベノミクスの株高・円安が本格化した2013年以降では、昨年12月初めの円実効相場は「円安の限界」に近かったが、足元は正反対で「円高の限界」に近い<

資料参照>。

※<資料>はコチラ⇒https://hbol.jp/?attachment_id=28218

<資料>

2013年以降の円実効相場は、90日移動平均線を大きく上回らず、一方90日線を10%以上は下回らないパターンが続いてきた。昨年12月初め、ドル/円が120円程度で推移していた時、円実効相場は90日線を8%程度下回っていた。それに対し、足元の円実効相場はわずかながら90日線を上回っている。

それにしても、なぜドル/円が同じ120円程度なのに、昨年12月初めと足元で、円の総合力は正反対の位置になっているかといえば、ユーロ/円に代表されるようにクロス円が大きく円高になったためだ。昨年12月初めに150円近くを推移していたユーロ/円は、足元は130円に近い位置にいる。

こういったなかで、総合力で見ると、昨年12月初めは「円安の限界」に近いところで雇用統計発表となったのに対し、今回は逆に「円高の限界」に近いところで雇用統計発表を迎えた構図になったわけだ。

アベノミクスの株高、円安パターンに変わりなければ、足元では総合的にドル/円もクロス円もおおむね「買い」の状況にある。それは、昨年12月初め、総合的にドル/円もクロス円も「買いに慎重」といった状況にあったときと大きく異なる。

では、改めて足元は「買い」なのか。その前提条件は株高が続いているということだ。株安への転換が始まるなら、前提条件は崩れる。それが最大の見極め条件ということになるだろう。(了)

◆3月の会場及びWEBセミナーのご案内

3月11日=為替の学校「FXアカデミア」予測編第1部

3月20日=WEBセミナー「マーケット先読みLive!」

http://www.m2j.co.jp/seminar/

【吉田 恒氏】

1985年、立教大学文学部卒業後、投資情報会社の代表取締役社長などを経て、2011年7月から、米国を本拠とするグローバル投資のリサーチャーズ・チーム、「マーケットエディターズ」の日本代表に就任。国際金融アナリストとして、執筆・講演などを精力的に行っている。また「M2JFXアカデミア」の学長も務めている。

2000年ITバブル崩壊、2002年の円急落、2007年円安バブル崩壊など大相場予測をことごとく的中させ話題に。「わかりやすい、役立つ」として、高い顧客支持を有する。

著書に

『FX7つの成功法則』(ダイヤモンド社)など

●ツイッター

http://mobile.twitter.com/yoshida_hisashi

●FXの学校「アカデミア」

https://www.m2j.co.jp/mp/my_fxacademia/