吉田 恒氏

3日、日本の10年債利回りは0.11%と急騰(債券価格は急落)した。3日の日経平均が200円以上の急落になった主因とされた。この日本の金利急騰は、2013年5月から6月にかけて、黒田総裁率いる日銀を最も動揺させた構図と基本的に同じではないか。

2013年4月4日は、バズーカ砲とされた黒田日銀による最初の金融緩和が行われた日だ。ただこの「異次元の緩和」の後、国債価格は急落、利回りは急騰に向かった。日本の10年債利回りは0.4%程度から1%程度へ急上昇となったのである。

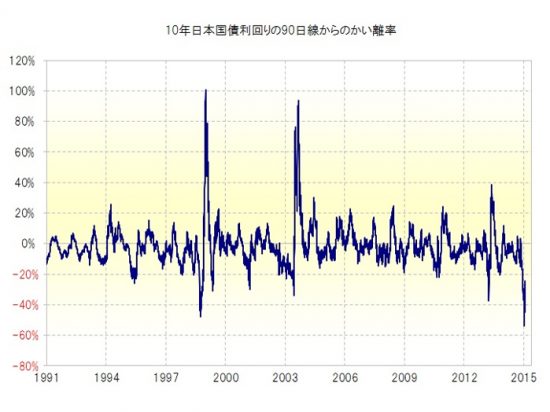

なぜ「異次元の緩和」でも、金利の急騰となったか。その一因は金利の異常な「下がり過ぎ」の反動と考えられた。「異次元緩和」の前後、日本の10年債利回りの90日線からの乖離率はマイナス40%程度に拡大していた。これは、少なくとも1990年以降ではトップ3に入る「下がり過ぎ」だった<

資料参照>。

※<資料>はコチラ⇒https://hbol.jp/?attachment_id=24228

<資料>

過去に同乖離率がマイナス40%前後まで拡大したのは1998年10月と2003年6月だったが、ともに乖離率拡大が一巡し、下がり過ぎ修正が本格化すると金利の「異常な上昇」が起こった。「異次元の緩和」後の金利急騰も、基本的に同じ構図と考えられた。

そんな2013年5~6月にかけて起こった金利急騰のなかで、日本株は暴落、そして最大10円のドル安・円高への急反転が起こった。黒田日銀が「最も震えた局面」として記憶されているのではないか。

さて、1月にかけて日本の10年債利回りの90日線からの乖離率はマイナス50%以上に拡大した。上述の2013年4月を超えて、1990年以降では最大の金利「下がり過ぎ」の可能性があったわけだ。

これまでは「下がり過ぎ」が一巡すると、その反動が広がるなか、乖離率は一転してプラス40%以上といった具合に逆方向へ急拡大に向かってきた。足元の10年債利回りの90日線は0.4%程度だから、乖離率がプラス40%以上へ拡大に向かうなら、10年債利回りは0.5-0.6%程度へ一段と上昇に向かう計算になる。

それにしても、なぜここにきて金利「下がり過ぎ」修正が本格化する兆しが出てきたのか。一つには原油安の反転だろう。これは「黒田緩和3」観測の後退につながっている可能性がある。そしてECBの本格的量的緩和を始めとした相次ぐ世界的な金融緩和も景気の先行き不安を和らげ、金利を反転させるきっかけになった可能性がある。

上述のように、2013年「異次元緩和」後の日本の金利急騰の中で、株暴落、円高への急転換が起こった。今後も金利上昇が広がるなかで、株安、円高が追随してくる可能性は注目される。(了)

◆2月の会場及びWEBセミナーのご案内

2月12日=為替の学校「FXアカデミア」予測編第1部

2月19日=月例WEBセミナー「マーケット先読みLive!」

2月21日=為替の学校「FXアカデミア」1Day・名古屋

http://www.m2j.co.jp/seminar/

【吉田 恒氏】

1985年、立教大学文学部卒業後、投資情報会社の代表取締役社長などを経て、2011年7月から、米国を本拠とするグローバル投資のリサーチャーズ・チーム、「マーケットエディターズ」の日本代表に就任。国際金融アナリストとして、執筆・講演などを精力的に行っている。また「M2JFXアカデミア」の学長も務めている。

2000年ITバブル崩壊、2002年の円急落、2007年円安バブル崩壊など大相場予測をことごとく的中させ話題に。「わかりやすい、役立つ」として、高い顧客支持を有する。

著書に

『FX7つの成功法則』(ダイヤモンド社)など

●ツイッター

http://mobile.twitter.com/yoshida_hisashi

●FXの学校「アカデミア」

https://www.m2j.co.jp/mp/my_fxacademia/