4月1日から相続税の運用方法が変わる。「争族問題」とも呼ばれる家族間の紛争を回避するため、手続きがより簡素化されるが、知らないと損することも……。今回、そんな新相続法のポイントを解説する。

「約40年ぶりに相続法が大改正され、昨年から順次、施行されています。『相続争いなんてお金持ちの話』と考えがちですが、新ルールを知らないと、思わぬところで損をするリスクもあるのです」

税理士法人タックス・アイズの五十嵐明彦税理士がこう話すのは、’15年の税制改正により、相続税の基礎控除額が大幅に引き下げられ、これまで相続税を納める必要のなかった人も、相続対策に迫られるようになったからだ。

今回の改正で特に重要なのが4月1日から施行される新制度「配偶者居住権」だという。

「夫(または妻)が亡くなったとき、残された配偶者が生活に行き詰まることのないよう、保護する目的で作られたのが配偶者居住権です。これにより、夫が亡くなった以降も、配偶者が生活の基盤である自宅に、優先的に住めるようになりました」(五十嵐氏)

改正前は、配偶者が家族間の争いに巻き込まれ、住む家を追い出されるケースが後を絶たなかった。3年前、長年連れ添った夫に急な病で先立たれたA子さん(69歳)が、「針のムシロだった」という過去のつらい体験を振り返る。

「夫が2000万円の自宅と3000万円の預貯金を残してくれたので、一人息子と私が相続することになりました。ただ、息子は夫と折り合いが悪く、長らく音信不通で、夫が亡くなると『遺産をよこせ』と乗り込んできたんです。私は夫との思い出が詰まった自宅を相続するつもりでしたが、そうすると預貯金の相続分は500万円しか残らず暮らしていけません。結局『こんな田舎の家なんて売り払え』と言う息子が自宅を売却してしまい、泣く泣く老人ホームに身を寄せることになりました」

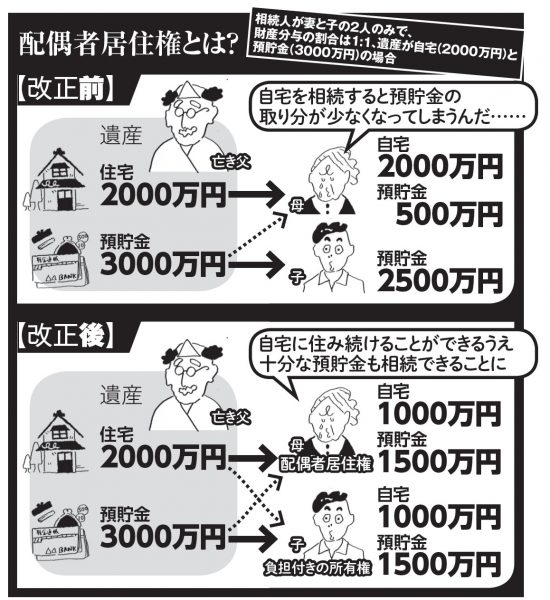

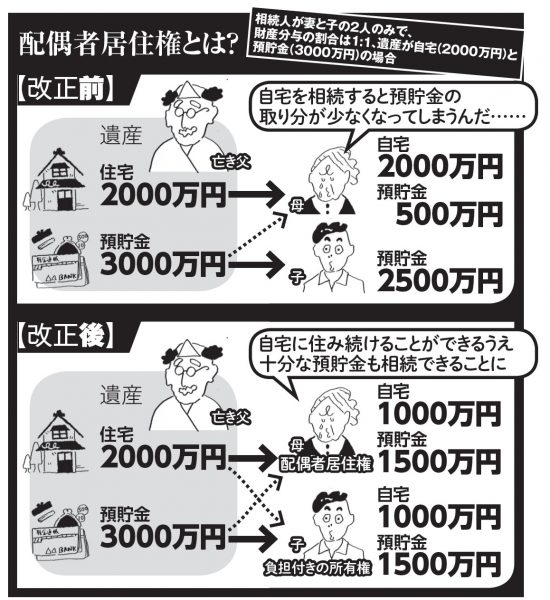

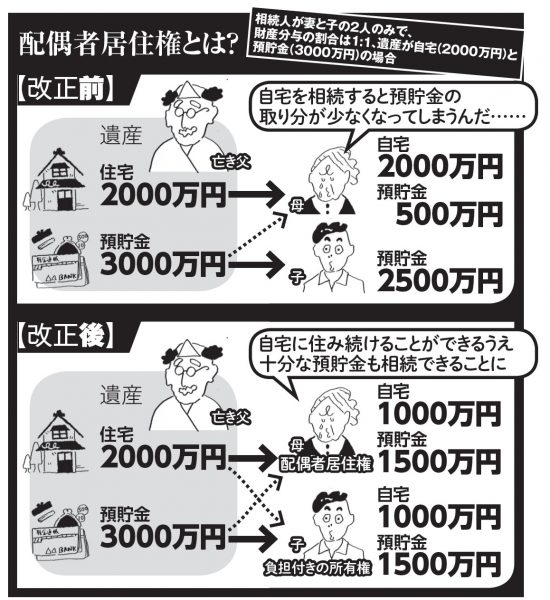

こうした悲劇を防ぐのが、「配偶者居住権」だ。自宅の相続を「持つ権利」(所有権)と「住む権利」(配偶者居住権)に分けることで、妻(配偶者)が優先的に自宅に住み続けられる。五十嵐氏が続ける。

「夫が亡くなり、相続するのが妻と子という場合、両者の取り分は2分の1ずつ。法改正前は、夫が残した財産が2000万円の自宅と3000万円の預貯金というケースでは、妻が自宅を相続すると預貯金は500万円しかもらえず、生活が行き詰まってしまう。法改正後は、仮に自宅の価値を1000万円の所有権と1000万円の配偶者居住権に分けて、子が所有権を、妻が居住権を相続することで、妻は改正前より1000万円多い1500万円の預貯金を相続することができる」

ここで、すでに施行されている改正相続法のポイントにも触れておこう。遺言書の作成がPCでも作成可能となったほか、故人の預貯金が一金融機関につき150万円まで引き出せるようになるなど、多くの新ルールが設けられた。

1年前に夫が急逝し、思わぬ苦難を強いられたB子さん(68歳)の苦労話は、改正前の制約がいかに理不尽だったかを物語っている。B子さんが当時を振り返る。

「2年前、夫が脳梗塞で急死したのですが、生前、生活費を含めたお金の管理はすべて夫がやっていたので、凍結された夫名義の銀行口座から1円も引き出せなくなってしまったんです……。凍結を解除するには公的書類が必要だけど、役所に行く暇なんて遺族にありませんよ。葬式費用も消費者金融で借金せざるを得ませんでした」

一方、新ルールにおいて「節税」はどれくらい可能なのか?

ファイナンシャルプランナーの深野康彦氏がそのノウハウを話す。

「夫から妻が相続した自宅を、妻が亡くなったとき子が相続すると、そのたびに相続税がかかるが、配偶者居住権を取得した自宅の場合、子が相続するときに相続税はかかりません。また、相続時の自宅の評価額は、妻の死亡と同時に消滅する配偶者居住権の分が除かれるので、相続税自体も安くなります。ただし、配偶者居住権が付いている自宅は、いわば“こぶ付き”なので売りにくく、価値が落ちる可能性があり注意が必要です」

不動産の相続には、小規模宅地等の特例を利用するといい。

「特例を利用すれば、自宅等の敷地の評価額を最大80%引き下げられます。5000万円の土地なら評価額が1000万円と節税効果は大きい。ただし、子が相続する場合、親との同居が必要だったり、相続前の3年以内に自らの所有する家に住んでいないことなど、条件がいくつかあります。また、預貯金は、“老々相続”になる前に、早めに生前贈与をしておいたほうがいいでしょうね」(深野氏)

相続が金持ちだけの話ではなくなった今、新制度をいかに上手に活用すべきかがカギになるだろう。

4月1日から相続税の運用方法が変わる。「争族問題」とも呼ばれる家族間の紛争を回避するため、手続きがより簡素化されるが、知らないと損することも……。今回、そんな新相続法のポイントを解説する。

4月1日から相続税の運用方法が変わる。「争族問題」とも呼ばれる家族間の紛争を回避するため、手続きがより簡素化されるが、知らないと損することも……。今回、そんな新相続法のポイントを解説する。

4月1日から相続税の運用方法が変わる。「争族問題」とも呼ばれる家族間の紛争を回避するため、手続きがより簡素化されるが、知らないと損することも……。今回、そんな新相続法のポイントを解説する。

4月1日から相続税の運用方法が変わる。「争族問題」とも呼ばれる家族間の紛争を回避するため、手続きがより簡素化されるが、知らないと損することも……。今回、そんな新相続法のポイントを解説する。